Зацельное пространство

21 февраля 2021

Отказ от ответственности. Всё написанное ниже следует воспринимать с поправкой на дилетанство и долей сомнений. Часть данных брались из внешних источников и могут содержать ошибки.

«Хотим, хотим, хотим» — кричали одни.

«Поджигааааай!» — радостно восклицали другие.

Добрый человек наполнял молодые сосуды, зрея злость и обиду, а если чужак извне осмелел возразить сладкой молве, то его избивали, либо обливали продуктами жизнедеятельности. Толпе подсказывали: «Здесь зарыто золото», — и благая доверчивость усердно принялась копать в надежде большой награды, не думая, что яма может стать братской могилой.

Тоже самое происходит в инвестициях. Рискованный актив украшивают аурой современности, тактикульности. Понимание же приходит только в острые моменты, когда все карты уже отыграны. Такова природа вещей.

Хардингуш как-то сказал, что контролировать нужно не только цель, но и пространство за ней.

Статья представляет собой робкую попытку описать зацельное пространство при погоне за прибылью.

Научная математика предлагает вполне ощутимое решение с конкретным результатом, но инвестиционные идеи работают в математике мира, где на модель воздуйствуют миллиарды нейронных сетей живых организмов, движения планет, фазы луны, яркость солнца и другие магические силы.

Описать математику мира через научную математику пытается Дамодаран. Некоторые составляют модель, основываяюсь на собственной нейронной сети, а конкретно на опыте и интуитивных предпочтениях. Другие совмещают математику и интуицию. Четвёртые наобум играют в музыкальные стулья с надеждой выбраться из очереди FIFO первее первого. Пятые принимают участие, накрывая на стол и готовя инфраструктуру — обслуживающий персонал и подковёрные бенефициары процесса.

Можно ли сказать, что кто-то лучше, а кто-то хуже? Или что у одних результат будет лучше или хуже других? Просчитать математику мира никому не подвластно. Новичок с большой суммой может в два щелчка уделать результат опытного инвестора, да и матёрый заяц так же легко может всё потерять, достаточно приправить жадность тремя капельками торопыжничества или плохого настроения.

Человек постоянно стареет, а рынок постоянно молодеет. Позавчеращнюю паруснину вчера заменила ворвань (жир из сала морских животных), а сегодня вместо ворвани подаётся диковинный «люминий». И кто купит этот люминий в 1850 году по цене 1250 $/ кг, когда 1 кг золота стоит 610 $, а самое главное для чего и куда использовать металл — не ясно. Ювелирка, если только, но сложность получения и тусклость не способствуют широкому распространению.

Браслет 19 века из золота и алюминия

Кто-то не видел смысла в необычном металле, а другие наоборот считали перспективным и даже способствовал развитию, как это делал Наполеон III. Русский философ Николай Чернышевский https://ru.wikipedia.org/wiki/Чернышевский,_Николай_Гаврилович в 1863 году говорил: «Рано или поздно алюминий заменит дерево, а возможно, и камень. И как это роскошно! Алюминий и алюминий повсюду». За период с 1854 по 1890 год в мире было произведено 200 тонн алюминия.

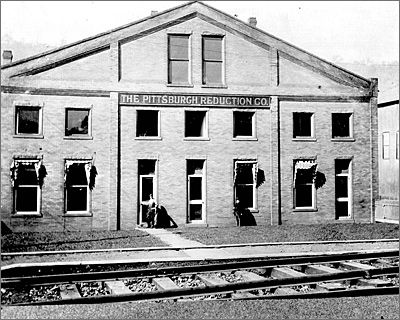

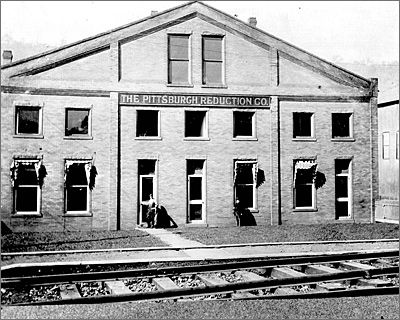

В 1888 году американцы Чарльз Холл и Альфред Хант создали завод и основали компанию "Pittsburgh Reduction Company", занимающуюся выплавкой алюминия с помощью технологии электролиза глинозёма. Завод имел мощность выплавки металла 20 кг/день. В последствии компания станет называться Alcoa.

С ростом мощностей по всему миру цена металла падает и в 1895 году 1 кг алюминия торгуется по 1,3 $. Денежная оценка ресурса за 45 лет снизилась в тысячу раз.

На данный момент металлы, используемые в промышленности, принято считать циклическими товарами. Рост объёмов производства, снижение экономической активности, кризис — всё понижает цену и бъёт производителя, лишая наценки с чистой прибылью. Убыточные предприятия закрываются, возникает дифицит предложения и теперь цена шагает в рост. Будущая ширина, высота и глубина волны никому неизвестны, и хотя делаются попытки фантазировать будущее ретроспективным методом, но даже на периоде 5 лет ретроспектива не точнее предсказаний цыганки с набережной Ялты.

Несмотря на цикличность, металлы разные, в том числе по структуре спроса и предложения, что отражается высотой и глубиной волн на фьючерсных графиках. Никель достиг пика в середине 2007, а олово через год, в середине 2008 года. После отыгрывания ипотечного кризиса, и олово и никель выросли к пику в одно и тоже время — к февралю 2011 и оба отыграли 3-X от дна февраля 2009. Разница в том, что никель после пика 2007 года в кризис сложился в 5 раз, а олово в 2 раза.

Спустя 10 лет после пиков февраля 2011 года, ни олово, ни никель не смогли достичь тех же уровней. Чего не скажешь о палладии:

Как известно, на модель палладия в математике мира повлияла не классическая используемость металла и типичные горки дефицита/перепроизводства, оказали влияние факторы жёсткой стимуляции улучшения окружающей среды. Экологический стандарт Евро-1, устанавливающий допустимое содержание вредных веществ в выхлопных газах, был введён в Европейском союзе в 1992 году, Евро-2 введено в 1995 году, Евро-3 в 1999, Евро-4 в 2005, Евро-5 в 2009, Евро-6 в 2015. С каждой новой версией понижается планка объёма допустимых вредных выбросов. Стандарты обязательны к исполнению для двигателей внутреннего сгорания.

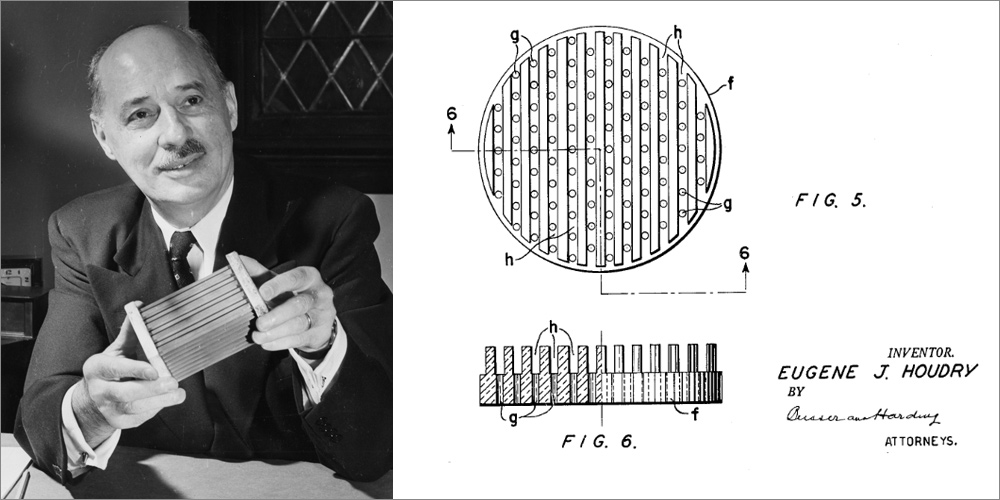

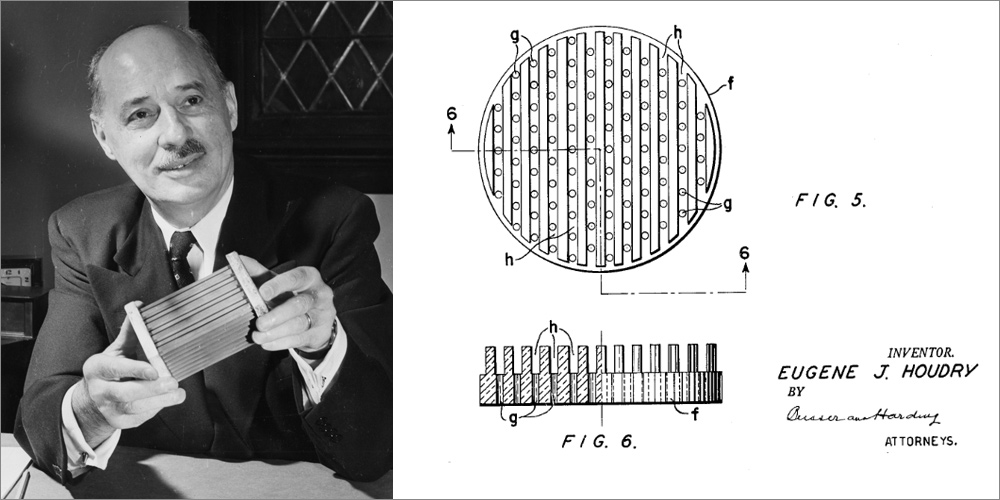

В 1950 году французский инженер-механик Евгений Гудри (Eugene Houdry) получил патент в США за номером 2674521 на каталитический аппарат для получения неядовитых выхлопных газов. Ссылка на патент https://patents.google.com/patent/US2674521A/en?oq=US2674521+

В 1952 году Евгений получает патент 2742437 (ссылка https://patents.google.com/patent/US2742437A/en?oq=US2742437) на более совершенную структуру устройства, которая способна к длительной активности и долговечности в тяжелых условиях эксплуатации. В структуре устройства предлагается использовать каталитически активный металл, такой как платина.

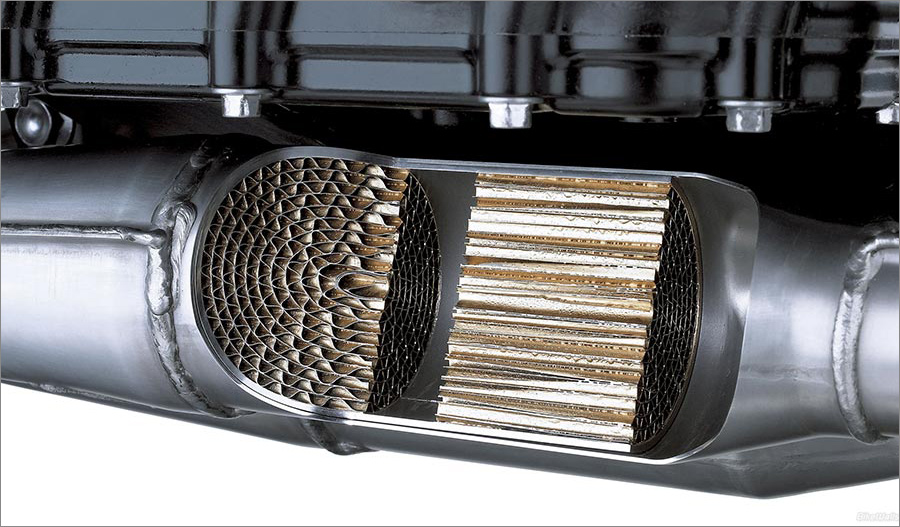

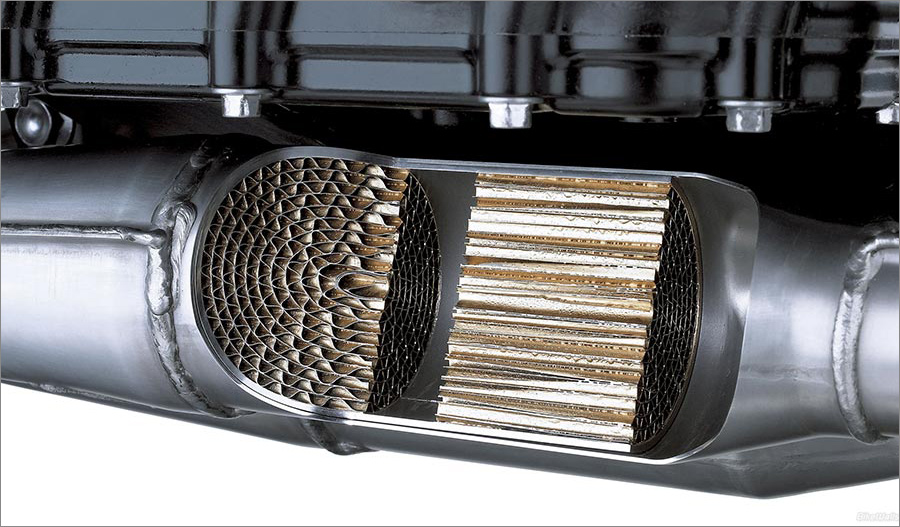

Устройство Евгения в настоящее время называется каталитическим нейтрализатором.

Палладий относится к группе платиновых металлов наряду с платиной, рутением, родием, осмием и иридием. Катализатор это химическое вещество, ускоряющее реакцию, но не расходующееся в процессе реакции. В присутствии платиновых металлов происходит катализ (ускорение) реакции окисления (присоединение кислорода).

В 1995 году вышла статья об исследовании https://www.jstor.org/stable/44615087 которое показывает, что при эквивалентной стоимости драгоценных металлов (в ценах 1994 года) нейтрализаторы на основе палладия достигают значительно более высоких эксплуатационных характеристик по сравнению платино-родиевыми нейтрализаторами.

Платина реагирует с кислородом при температуре 450 °C, палладий же окисляется при температуре 730 °C. Второй метал более термостабилен и эффективнее в бензиновых двигателях. Платина же пригоднее для дизелей.

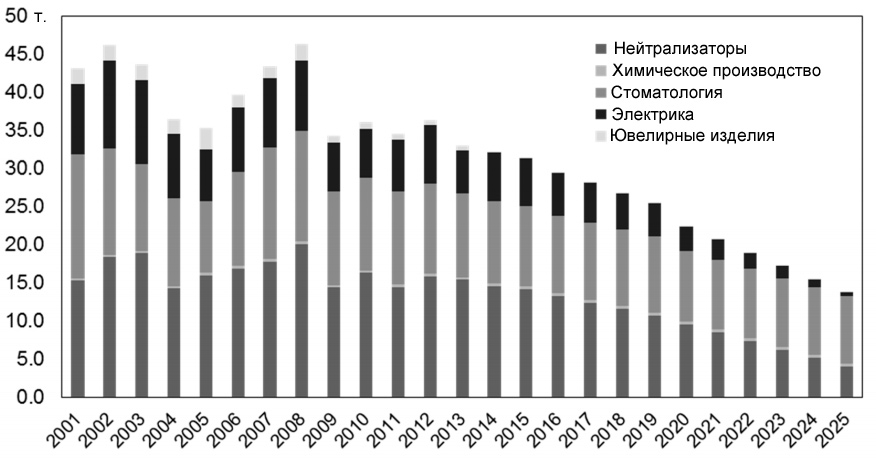

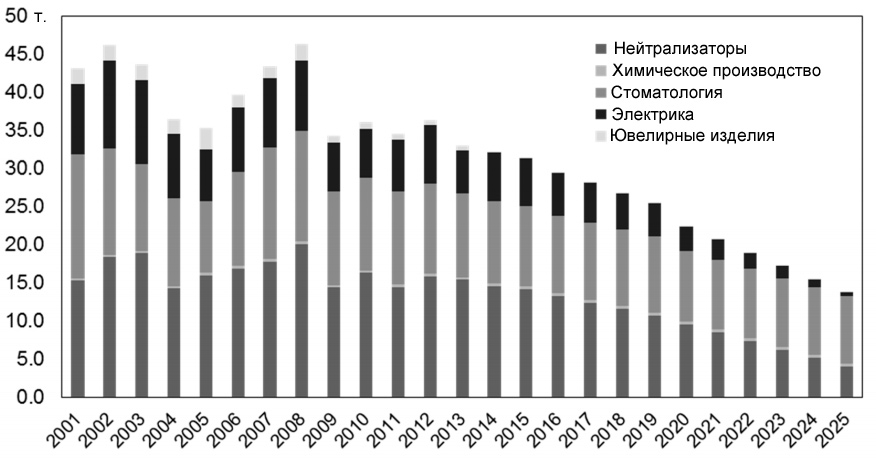

В 2017 году вышла статья https://www.researchgate.net/publication/320656949_Analyzing_Platinum_and_Palladium_Consumption_and_Demand_Forecast_in_Japan от исследователей из Токийского научного университета, которые заявляют о нисходящем тренде на спрос платиновых металлов в Японии. Ниже показан график спроса на палладий:

40% палладия производится российской компанией "Норильский никель". Металл добывается как побочный продукт при переработке никелевой руды. Из отчёта Норникеля за 2019 год в обзоре палладия https://ar2019.nornickel.com/pdf/ar/en/commodity-market-overview_palladium.pdf сообщается, что в 2019 году мировой спрос на металл составил 357 тонн, из которых 42 тонны пришлись на Японию. И как не прогнозировали японские учёные в 2017 году снижение потребление до 25 тонн к 2019 году, шалось не удалась.

По состоянию на февраль 2021 года Китай, Европейский союз и ещё более 40 стран обязались достичь углеродной нейтральности к 2060 году. Углеродная нейтральность подразумевает нулевые выбросы углекислого газа (CO2) в атмосферу. Это достигается снижением выбросов, а тот газ, который всё же попал в атмосферу отлавливается и складируется.

На февраль 2021 года на бирже акций существовало 5 правил игры, закреплённых негласным общественным договором:

На бедном рынке без труда можно найти акции стоимости, но проблема что компании находятся в вечном боковике. По мере роста общественного благосостояния, решения корпоративного конфликта или улучшения экономики сектора, компании стоимости дорожают и покидают поле зрения. Дешёвые деньги и жажда быстрого обогащения способствуют появлению акций роста — это модные предприятия, у которых цена бумаги опережает растущие показатели сначала чистой прибыли, а потом и выручки.

Музыкальные стулья, биотехи и шлак являются маргинальным слоем биржи. Среди мусора можно найти дельные вещи, вопрос лишь в желании перебирать смердящую кучу.

Возвращаемся к бумагам роста. В статье инвестиционной компании Stewart Investors https://www.stewartinvestors.com/all/insights/stap/nifty-fifty.html приводится факт, что практически всё десятилетие 1960-х годов и первые два года 1970-х рынок акций находился в росте. К концу 1960-х годов акции держало в семь раз больше американцев, чем в разгар пузыря 1929 года. Летом 1970 года Американская фондовая биржа опубликовала результаты опроса, показавшего, что в стране из 200 млн человек 30 млн владеют акциями. К 1969 году половина инвестиционных продажников и аналитиков пришли в бизнес не ранее 1962 года. У них был опыт только длительного бычьего рынка.

На американском рынке 1960-х сформировались модные компании, год от года показывающие увеличение выручки и образовавшие формальную группу "Модный полтинник" (Nifty Fifty). Полтинник обобщал акции роста и характеризовался общественностью, как приобретение на всю жизнь.

Мультипликаторы P/E нескольких компаний из полтинника в 1972 году:

В 1973 году началась череда кризисов: прослушка демократической партии, нефтяное эмбарго от арабских стран, прекращение твёрдых обменных курсов валют. Рынок окончательно перешёл в фазу снижение, продолжающуюся 8 лет.

Динамика индекса S&P 500:

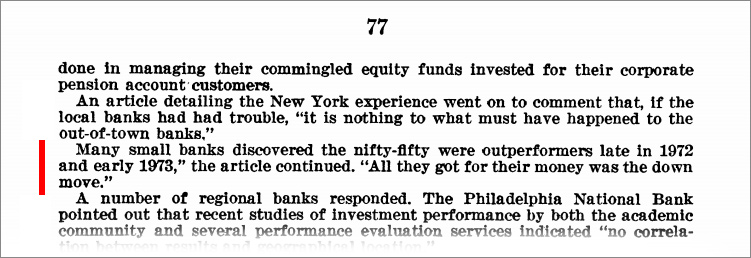

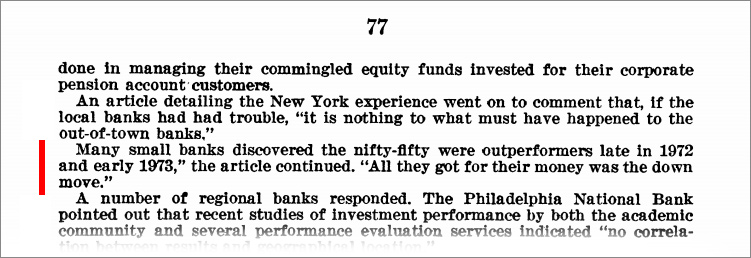

В феврале 1974 года прошли слушания в сенате США в подкомитете по финансовым рынкам, где заявили, что многие небольшие банки в конце 1972 и начале 1973 посчитали компании из "Модного полтинника" (Nifty Fifty) лучше других компаний и в результате получили за свои деньги снижающийся курс. Фрагмент из слушаний https://books.google.ru/books/about/Stockholders_Investment_Act_of_1974.html?id=7d-HL9q-JAMC&redir_esc=y

Хотя полтинник пытаются натягивать как сову на глобус, сравнивая с различными индексами, тем не менее в любой группе есть худшие и лучшие. Возможно, правильнее рассматривать компании в отдельности, ведь каждый случай уникальный.

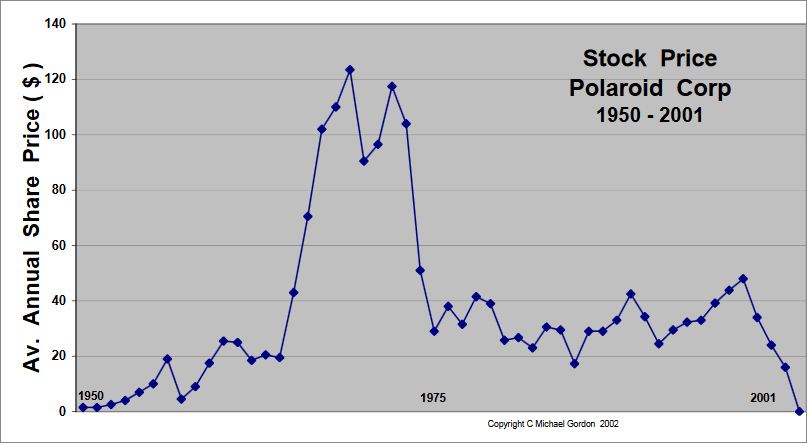

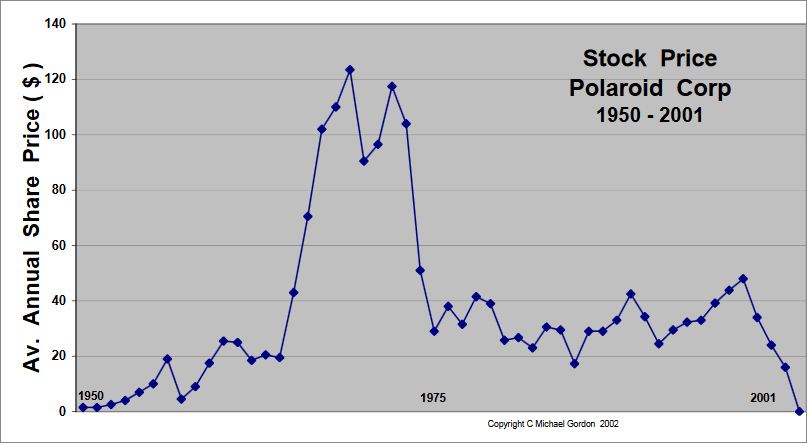

Полароид, стоивший в 1969 году 120 $ и торговавшийся с P/E 80-90 после кризиса 1973 года уже никогда так не ценился. За период с 1980 по 2000 год бумага торговалась в границах 16-50 $, а средний P/E составлял от 10 до 40. К концу 2000-х компания испытывала трудности, в октябре 2001 акция упала до 0,28 $, а уже в конце месяца организация подала на банкротсво по 11 главе. Причиной банкротства служили доения дивидендов, конкурентная борьба и зацикливание на старых технологиях.

Другая компания из полтинника — Texas Instruments, занимающаяся разработкой и производством электроники (они же разработали первый ручной калькулятор). В конце 1972 бумага стоила 180 $, в кризис акция упала и к сентябрю 1974 стоила 62 $.

Динамика стоимости акций Texas Instruments:

Ретроспективно, глядя на перид между 1972 и 1980 годом, видится падение в 3 раза, на деле же в мае 1973 года компания провела разбивку бумаг 1:2. На одну старую владелец получал 2 новые. Таким образом, от 1973 к 1974 бумага упала на 33%, хотя на графике этого не видно. К июню 2000 года компания провела 6 дроблений акций, которые по итогу из 1 бумаги 1972 года сделали 96 бумаг.

Допустим, в конце 1972 года человек купил пакет акций Texas Instruments на сумму 10 тыс долларов по цене 180 $. Размер позиции составляет 55 бумаг. Человек пожелал вложится на всю жизнь. К июню 2000 года размер позиции в результате всех дроблений составит 5280 бумаг. Пройдя сквозь время, получаем следующую доходность:

За пределами "Модного полтинника" (Nifty Fifty) существовал и продолжает быть розничный продавец Wal-Mart, который вышел на рынок с необычной концепцией — делать большие магазины в виде складов. Компания вышла на IPO в октябе 1970 году по цене 16,5 $.

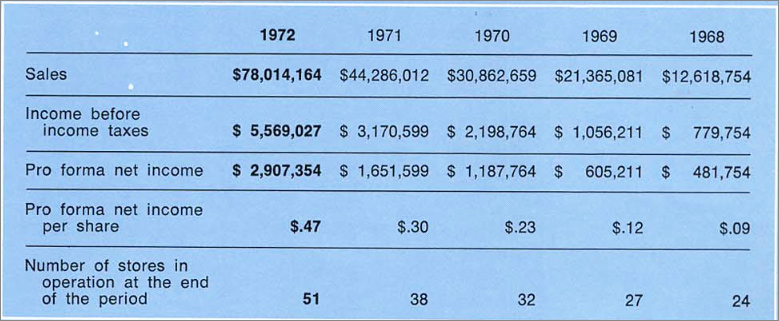

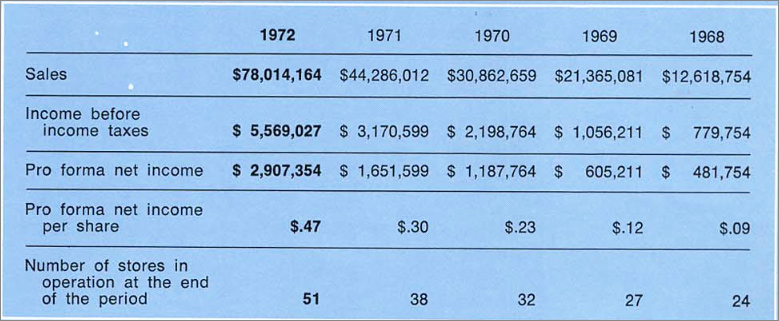

В годовом отчёте 1972 года http://s2.q4cdn.com/056532643/files/doc_financials/1970s/1972-annual-report-for-walmart-stores-inc.pdf компания показывает год от года рост выручки более 50%.

Ровно через 2 года, в октябре 1972, бумага стоила 32 $. Начавшийся кризис сложил котировку в 3 раза, торгуясь к декабрю 1974 по цене 10 $.

За 31 год, с 1970 по август 2001 года, компания провела 9 дроблений акций, сделав из 1 бумаги 1972 года 512 бумаг. В августе 2001 года акция стоила 48 $. За 33 года компания стала тысячекратником.

На нейроны человека влияют Общественные движения, Инвестиционные идеи, Среда, Правила игры. В острые периоды нарастает злость и волнения, появляются отчаянные. Вложившиеся в бумагу А, начинают рекламировать бумагу А, тешить себя правильным выбором. Не купившие бумагу А, но видящие её рост и упущенную прибыль, начинают критиковать бумагу А, успокаивая тревогу и заискивая поддержку. Споры, баталии и... Тишина... Рынок перемолол неразбериху, рассудив всех по собственной справедливости. Спустя время, маятник снова набирает силу.

Математика мира непредсказуема. Можно использовать любые индикаторы и предсказания, будь то Баффет, Бьюрри, Кэти, Эллиот, количества бумаг, объёмы, перегретость, направления и прочие логические модели. Человек стареет и пользуется данными из своей нейронной сети, но рынок-то молодеет.

Удерживая цель важно не забывать о пространстве за ней.

Общественные движения

В январе 2021 года сайты инвестиционной направленности стали публиковать однобокие политические статьи с отсылками к Навальному и Путину. Мотивация ресурсов и блогеров понятна — на лихом коне, не разбираясь в сути, привлечь аудиторию, создав ажиотаж и вовлечение. Кликбейт дело не хитрое, хоть и колхозное. Невольным самобичеванием ставится в пример персона, призывавшая вводить санкции в отношении своей страны.«Хотим, хотим, хотим» — кричали одни.

«Поджигааааай!» — радостно восклицали другие.

Добрый человек наполнял молодые сосуды, зрея злость и обиду, а если чужак извне осмелел возразить сладкой молве, то его избивали, либо обливали продуктами жизнедеятельности. Толпе подсказывали: «Здесь зарыто золото», — и благая доверчивость усердно принялась копать в надежде большой награды, не думая, что яма может стать братской могилой.

Тоже самое происходит в инвестициях. Рискованный актив украшивают аурой современности, тактикульности. Понимание же приходит только в острые моменты, когда все карты уже отыграны. Такова природа вещей.

Хардингуш как-то сказал, что контролировать нужно не только цель, но и пространство за ней.

Статья представляет собой робкую попытку описать зацельное пространство при погоне за прибылью.

Инвестиционная идея

Ажиотаж, мода, спрос — все производные нужды, которая в свою очередь является целью. Определив цель, нам необходимо вычислить такую производную, которая быстрее всех начнёт двигать нужду. Готовая модель есть инвестиционная идея.Научная математика предлагает вполне ощутимое решение с конкретным результатом, но инвестиционные идеи работают в математике мира, где на модель воздуйствуют миллиарды нейронных сетей живых организмов, движения планет, фазы луны, яркость солнца и другие магические силы.

Описать математику мира через научную математику пытается Дамодаран. Некоторые составляют модель, основываяюсь на собственной нейронной сети, а конкретно на опыте и интуитивных предпочтениях. Другие совмещают математику и интуицию. Четвёртые наобум играют в музыкальные стулья с надеждой выбраться из очереди FIFO первее первого. Пятые принимают участие, накрывая на стол и готовя инфраструктуру — обслуживающий персонал и подковёрные бенефициары процесса.

Можно ли сказать, что кто-то лучше, а кто-то хуже? Или что у одних результат будет лучше или хуже других? Просчитать математику мира никому не подвластно. Новичок с большой суммой может в два щелчка уделать результат опытного инвестора, да и матёрый заяц так же легко может всё потерять, достаточно приправить жадность тремя капельками торопыжничества или плохого настроения.

Среда

Современный участник биржевой сделки представляет собой человека 8-100 лет с условным опытом от 0 до 92 лет. Биржевой рынок насчитываает более 500-летнюю историю. А на Амстердамской бирже уже в 1686 году (335 лет назад) торговалось 550 видов товаров. Наивно полагать, что даже 100-летний опытный акционер охватит все случаи в 500-летней торговле.Человек постоянно стареет, а рынок постоянно молодеет. Позавчеращнюю паруснину вчера заменила ворвань (жир из сала морских животных), а сегодня вместо ворвани подаётся диковинный «люминий». И кто купит этот люминий в 1850 году по цене 1250 $/ кг, когда 1 кг золота стоит 610 $, а самое главное для чего и куда использовать металл — не ясно. Ювелирка, если только, но сложность получения и тусклость не способствуют широкому распространению.

Браслет 19 века из золота и алюминия

Кто-то не видел смысла в необычном металле, а другие наоборот считали перспективным и даже способствовал развитию, как это делал Наполеон III. Русский философ Николай Чернышевский https://ru.wikipedia.org/wiki/Чернышевский,_Николай_Гаврилович в 1863 году говорил: «Рано или поздно алюминий заменит дерево, а возможно, и камень. И как это роскошно! Алюминий и алюминий повсюду». За период с 1854 по 1890 год в мире было произведено 200 тонн алюминия.

В 1888 году американцы Чарльз Холл и Альфред Хант создали завод и основали компанию "Pittsburgh Reduction Company", занимающуюся выплавкой алюминия с помощью технологии электролиза глинозёма. Завод имел мощность выплавки металла 20 кг/день. В последствии компания станет называться Alcoa.

С ростом мощностей по всему миру цена металла падает и в 1895 году 1 кг алюминия торгуется по 1,3 $. Денежная оценка ресурса за 45 лет снизилась в тысячу раз.

На данный момент металлы, используемые в промышленности, принято считать циклическими товарами. Рост объёмов производства, снижение экономической активности, кризис — всё понижает цену и бъёт производителя, лишая наценки с чистой прибылью. Убыточные предприятия закрываются, возникает дифицит предложения и теперь цена шагает в рост. Будущая ширина, высота и глубина волны никому неизвестны, и хотя делаются попытки фантазировать будущее ретроспективным методом, но даже на периоде 5 лет ретроспектива не точнее предсказаний цыганки с набережной Ялты.

Несмотря на цикличность, металлы разные, в том числе по структуре спроса и предложения, что отражается высотой и глубиной волн на фьючерсных графиках. Никель достиг пика в середине 2007, а олово через год, в середине 2008 года. После отыгрывания ипотечного кризиса, и олово и никель выросли к пику в одно и тоже время — к февралю 2011 и оба отыграли 3-X от дна февраля 2009. Разница в том, что никель после пика 2007 года в кризис сложился в 5 раз, а олово в 2 раза.

Спустя 10 лет после пиков февраля 2011 года, ни олово, ни никель не смогли достичь тех же уровней. Чего не скажешь о палладии:

Как известно, на модель палладия в математике мира повлияла не классическая используемость металла и типичные горки дефицита/перепроизводства, оказали влияние факторы жёсткой стимуляции улучшения окружающей среды. Экологический стандарт Евро-1, устанавливающий допустимое содержание вредных веществ в выхлопных газах, был введён в Европейском союзе в 1992 году, Евро-2 введено в 1995 году, Евро-3 в 1999, Евро-4 в 2005, Евро-5 в 2009, Евро-6 в 2015. С каждой новой версией понижается планка объёма допустимых вредных выбросов. Стандарты обязательны к исполнению для двигателей внутреннего сгорания.

В 1950 году французский инженер-механик Евгений Гудри (Eugene Houdry) получил патент в США за номером 2674521 на каталитический аппарат для получения неядовитых выхлопных газов. Ссылка на патент https://patents.google.com/patent/US2674521A/en?oq=US2674521+

В 1952 году Евгений получает патент 2742437 (ссылка https://patents.google.com/patent/US2742437A/en?oq=US2742437) на более совершенную структуру устройства, которая способна к длительной активности и долговечности в тяжелых условиях эксплуатации. В структуре устройства предлагается использовать каталитически активный металл, такой как платина.

Устройство Евгения в настоящее время называется каталитическим нейтрализатором.

Палладий относится к группе платиновых металлов наряду с платиной, рутением, родием, осмием и иридием. Катализатор это химическое вещество, ускоряющее реакцию, но не расходующееся в процессе реакции. В присутствии платиновых металлов происходит катализ (ускорение) реакции окисления (присоединение кислорода).

В 1995 году вышла статья об исследовании https://www.jstor.org/stable/44615087 которое показывает, что при эквивалентной стоимости драгоценных металлов (в ценах 1994 года) нейтрализаторы на основе палладия достигают значительно более высоких эксплуатационных характеристик по сравнению платино-родиевыми нейтрализаторами.

Платина реагирует с кислородом при температуре 450 °C, палладий же окисляется при температуре 730 °C. Второй метал более термостабилен и эффективнее в бензиновых двигателях. Платина же пригоднее для дизелей.

В 2017 году вышла статья https://www.researchgate.net/publication/320656949_Analyzing_Platinum_and_Palladium_Consumption_and_Demand_Forecast_in_Japan от исследователей из Токийского научного университета, которые заявляют о нисходящем тренде на спрос платиновых металлов в Японии. Ниже показан график спроса на палладий:

40% палладия производится российской компанией "Норильский никель". Металл добывается как побочный продукт при переработке никелевой руды. Из отчёта Норникеля за 2019 год в обзоре палладия https://ar2019.nornickel.com/pdf/ar/en/commodity-market-overview_palladium.pdf сообщается, что в 2019 году мировой спрос на металл составил 357 тонн, из которых 42 тонны пришлись на Японию. И как не прогнозировали японские учёные в 2017 году снижение потребление до 25 тонн к 2019 году, шалось не удалась.

По состоянию на февраль 2021 года Китай, Европейский союз и ещё более 40 стран обязались достичь углеродной нейтральности к 2060 году. Углеродная нейтральность подразумевает нулевые выбросы углекислого газа (CO2) в атмосферу. Это достигается снижением выбросов, а тот газ, который всё же попал в атмосферу отлавливается и складируется.

Правила игры

На форумах, в обзорах фондов, в исследовательких статьях, у блогеров на ютубе — везде нейронные связи человека пытаются в том числе навязать выгодную себе позицию. Восхваляя цель, зрителя пытаются сбить с толку, заставляют сменить позицию. В арсенале используются графики, будущая выручка и прибыли, невежество, ложь, новости с кричащими заголовками. Попадая в ловушку, зритель превращается из выжидающего охотника в бегущую добычу. Что бы не допустить рокировки, нужно в том числе вовремя заметить неладное в пространстве за целью.На февраль 2021 года на бирже акций существовало 5 правил игры, закреплённых негласным общественным договором:

- Акции стоимости;

- Акции роста;

- Музыкальные стулья (очередь FIFO);

- Биотехи;

- Шлак.

На бедном рынке без труда можно найти акции стоимости, но проблема что компании находятся в вечном боковике. По мере роста общественного благосостояния, решения корпоративного конфликта или улучшения экономики сектора, компании стоимости дорожают и покидают поле зрения. Дешёвые деньги и жажда быстрого обогащения способствуют появлению акций роста — это модные предприятия, у которых цена бумаги опережает растущие показатели сначала чистой прибыли, а потом и выручки.

Музыкальные стулья, биотехи и шлак являются маргинальным слоем биржи. Среди мусора можно найти дельные вещи, вопрос лишь в желании перебирать смердящую кучу.

Возвращаемся к бумагам роста. В статье инвестиционной компании Stewart Investors https://www.stewartinvestors.com/all/insights/stap/nifty-fifty.html приводится факт, что практически всё десятилетие 1960-х годов и первые два года 1970-х рынок акций находился в росте. К концу 1960-х годов акции держало в семь раз больше американцев, чем в разгар пузыря 1929 года. Летом 1970 года Американская фондовая биржа опубликовала результаты опроса, показавшего, что в стране из 200 млн человек 30 млн владеют акциями. К 1969 году половина инвестиционных продажников и аналитиков пришли в бизнес не ранее 1962 года. У них был опыт только длительного бычьего рынка.

На американском рынке 1960-х сформировались модные компании, год от года показывающие увеличение выручки и образовавшие формальную группу "Модный полтинник" (Nifty Fifty). Полтинник обобщал акции роста и характеризовался общественностью, как приобретение на всю жизнь.

Мультипликаторы P/E нескольких компаний из полтинника в 1972 году:

В 1973 году началась череда кризисов: прослушка демократической партии, нефтяное эмбарго от арабских стран, прекращение твёрдых обменных курсов валют. Рынок окончательно перешёл в фазу снижение, продолжающуюся 8 лет.

Динамика индекса S&P 500:

В феврале 1974 года прошли слушания в сенате США в подкомитете по финансовым рынкам, где заявили, что многие небольшие банки в конце 1972 и начале 1973 посчитали компании из "Модного полтинника" (Nifty Fifty) лучше других компаний и в результате получили за свои деньги снижающийся курс. Фрагмент из слушаний https://books.google.ru/books/about/Stockholders_Investment_Act_of_1974.html?id=7d-HL9q-JAMC&redir_esc=y

Хотя полтинник пытаются натягивать как сову на глобус, сравнивая с различными индексами, тем не менее в любой группе есть худшие и лучшие. Возможно, правильнее рассматривать компании в отдельности, ведь каждый случай уникальный.

Полароид, стоивший в 1969 году 120 $ и торговавшийся с P/E 80-90 после кризиса 1973 года уже никогда так не ценился. За период с 1980 по 2000 год бумага торговалась в границах 16-50 $, а средний P/E составлял от 10 до 40. К концу 2000-х компания испытывала трудности, в октябре 2001 акция упала до 0,28 $, а уже в конце месяца организация подала на банкротсво по 11 главе. Причиной банкротства служили доения дивидендов, конкурентная борьба и зацикливание на старых технологиях.

Другая компания из полтинника — Texas Instruments, занимающаяся разработкой и производством электроники (они же разработали первый ручной калькулятор). В конце 1972 бумага стоила 180 $, в кризис акция упала и к сентябрю 1974 стоила 62 $.

Динамика стоимости акций Texas Instruments:

Ретроспективно, глядя на перид между 1972 и 1980 годом, видится падение в 3 раза, на деле же в мае 1973 года компания провела разбивку бумаг 1:2. На одну старую владелец получал 2 новые. Таким образом, от 1973 к 1974 бумага упала на 33%, хотя на графике этого не видно. К июню 2000 года компания провела 6 дроблений акций, которые по итогу из 1 бумаги 1972 года сделали 96 бумаг.

Допустим, в конце 1972 года человек купил пакет акций Texas Instruments на сумму 10 тыс долларов по цене 180 $. Размер позиции составляет 55 бумаг. Человек пожелал вложится на всю жизнь. К июню 2000 года размер позиции в результате всех дроблений составит 5280 бумаг. Пройдя сквозь время, получаем следующую доходность:

| Дата | Стоимость бумаги | Стоимость пакета | Годовая доходность |

|---|---|---|---|

| Декабрь 1972 | 180 $ | 9 900 $ | 0% |

| Июнь 2000 | 64 $ | 337 920 $ | 13,4% |

| Сентябрь 2002 | 15 $ | 79 200 $ | 7,18% |

| Июль 2007 | 35 $ | 184 800 $ | 8,72% |

| Сентябрь 2019 | 129 $ | 681 120 $ | 9,42% |

За пределами "Модного полтинника" (Nifty Fifty) существовал и продолжает быть розничный продавец Wal-Mart, который вышел на рынок с необычной концепцией — делать большие магазины в виде складов. Компания вышла на IPO в октябе 1970 году по цене 16,5 $.

В годовом отчёте 1972 года http://s2.q4cdn.com/056532643/files/doc_financials/1970s/1972-annual-report-for-walmart-stores-inc.pdf компания показывает год от года рост выручки более 50%.

Ровно через 2 года, в октябре 1972, бумага стоила 32 $. Начавшийся кризис сложил котировку в 3 раза, торгуясь к декабрю 1974 по цене 10 $.

За 31 год, с 1970 по август 2001 года, компания провела 9 дроблений акций, сделав из 1 бумаги 1972 года 512 бумаг. В августе 2001 года акция стоила 48 $. За 33 года компания стала тысячекратником.

Заключение

Будущее туманно и полно неожиданностей. Алюминий из драгоценного металла превратился в дешёвый, вчерашний драгоценный палладий не перестаёт быть драгоценным, но скупается в промышленных объёмах. Лидер с высокими оценками может утратить оценки, но ещё 20 лет оставаться лидером, увеличивая доходы и выручку, как это делал Полароид. Концепция, кажущейся странной, может набирать обороты и стать десяти, сто или тысячикратником, что показал Волмарт.На нейроны человека влияют Общественные движения, Инвестиционные идеи, Среда, Правила игры. В острые периоды нарастает злость и волнения, появляются отчаянные. Вложившиеся в бумагу А, начинают рекламировать бумагу А, тешить себя правильным выбором. Не купившие бумагу А, но видящие её рост и упущенную прибыль, начинают критиковать бумагу А, успокаивая тревогу и заискивая поддержку. Споры, баталии и... Тишина... Рынок перемолол неразбериху, рассудив всех по собственной справедливости. Спустя время, маятник снова набирает силу.

Математика мира непредсказуема. Можно использовать любые индикаторы и предсказания, будь то Баффет, Бьюрри, Кэти, Эллиот, количества бумаг, объёмы, перегретость, направления и прочие логические модели. Человек стареет и пользуется данными из своей нейронной сети, но рынок-то молодеет.

Удерживая цель важно не забывать о пространстве за ней.